- Strona główna

- Pierwsze kroki w e-commerce

- Marża i narzut – czyli ile się naprawdę zarabia na sprzedaży

Marża i narzut – czyli ile się naprawdę zarabia na sprzedaży

Samodzielne prowadzenie jakiekolwiek przedsięwzięcia biznesowego wymaga szeregu kompetencji. Bez względu na branżę i charakter działalności niezbędna jest znajomość podstawowych pojęć z zakresu mikroekonomii.

Jednymi z podstawowych pojęć bez których w zasadzie niemożliwe jest prowadzenie własnej firmy są marża i narzut. Oba te pojęcia są nagminnie mylone i używane zamiennie, nawet przez osoby z doświadczeniem w handlu. W rzeczywistości oznaczają one zupełnie coś innego, a znaczenie to przekłada się na konkretne wartości pieniężne.

Dlaczego marża i narzut często się mylą lub są w nieświadomy sposób stosowane zamiennie? Głównie dlatego, że oba podawane są w procentach – oba wyrażają zysk jako procent. A także w obu przypadkach pojawiają się pojęcia:

- kosztu (cena zakupu),

- ceny sprzedaży,

- zysku.

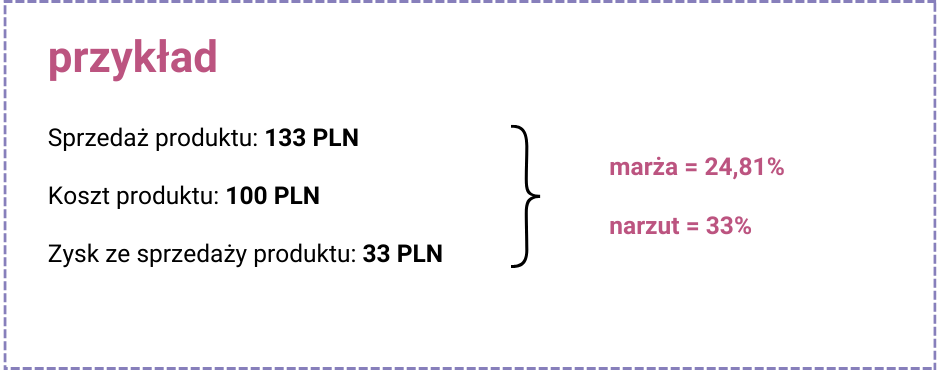

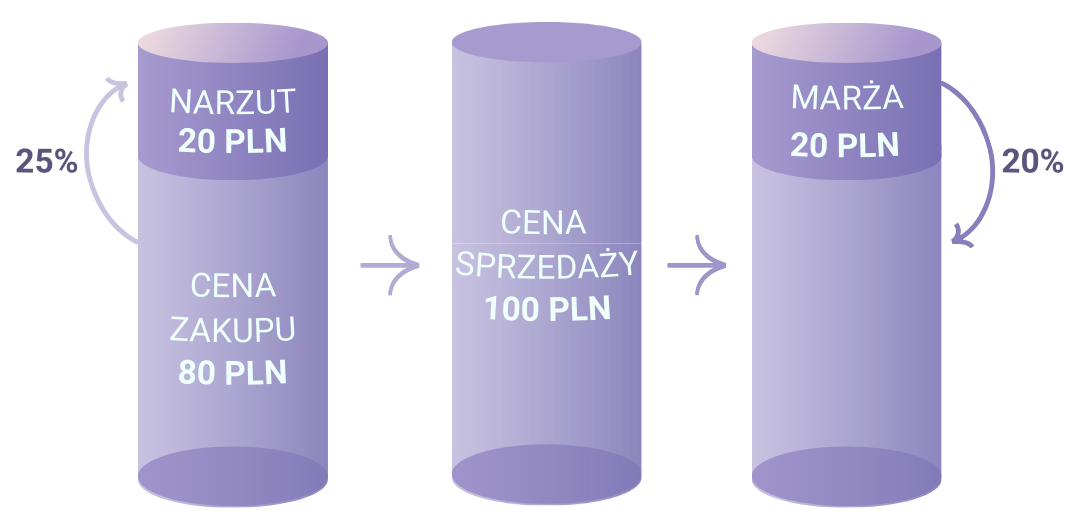

Zasadnicza różnica w obu tych pojęcia wynika z punktu odniesienia. W przypadku marży punktem odniesienia do wyliczeń jest cena sprzedaży produktu. Natomiast w przypadku narzutu punktem odniesienia jest cena zakupu produktu.

Czym, więc, jest marża?

Matematycznie rzecz ujmując to procent zysku w stosunku do ceny sprzedaży. W bardziej przystępny i obrazowy sposób można marżę opisać jako część ceny, którą zatrzymuje przedsiębiorca po odliczeniu kosztów.

W działalności handlowej marżę oblicza się z dwóch wartości: osiągniętego zysku ze sprzedaży towaru oraz ceny jego sprzedaży. Choć marżę można wyrazić zarówno w wartościach bezwzględnych (konkretna kwota) jak we względnych (procent), to właśnie procenty są ogólnie przyjętą jednostką marży. Głównie dlatego, że są niezależne i obiektywne. Gdyby posługiwać się tylko wartościami bezwzględnymi w komunikacji biznesowej rodziłoby to wiele nieporozumień – bo marża wyrażona bezwzględnie np. jako 20 PLN od kwoty 120 PLN jest czymś zupełnie czym innym niż 20 PLN od kwoty 40 PLN. I choć w obu przypadkach mowa jest o 20 PLN zysku to zupełnie inną inwestycję w towar trzeba ponieść, aby osiągnąć te 20 PLN. W pierwszym przypadku gdy produkt sprzedawany jest za 120 PLN i zysk z niego to 20 PLN marża wynosi 16,67%. W drugim przypadku marża to aż 50%. Na pierwszy rzut oka widać, że wypracowany zysk jest znacznie atrakcyjniejszy przy marży 50% – kolokwialnie rzecz ujmując przy marży 50% zainwestowane środki przynoszą większy zysk niż przy marży 16,67%.

Ciekawostka

Bardzo częstym pytaniem na wielu rozmowach o pracę w branży handlowej jest pytanie o 100% lub wyższą marżę. Niedoświadczeni kandydaci nie wiedzą, że osiągnięcie 100% marży nie jest możliwe, ponieważ oznaczałoby to, że sprzedawany produkt powstał całkowicie bezkosztowo. Jest to test na znajomość podstawowych pojęć z zakresu handlu oraz na koncentrację. Osoba, która rozpoczyna dyskusję z przedstawicielem o sprzedaży produktów z ponad 100% marżą ma znacznie mniejsze szanse na zdobycie pracy niż ktoś kogo w przyszłości firma nie będzie musiała uczyć podstaw handlu.

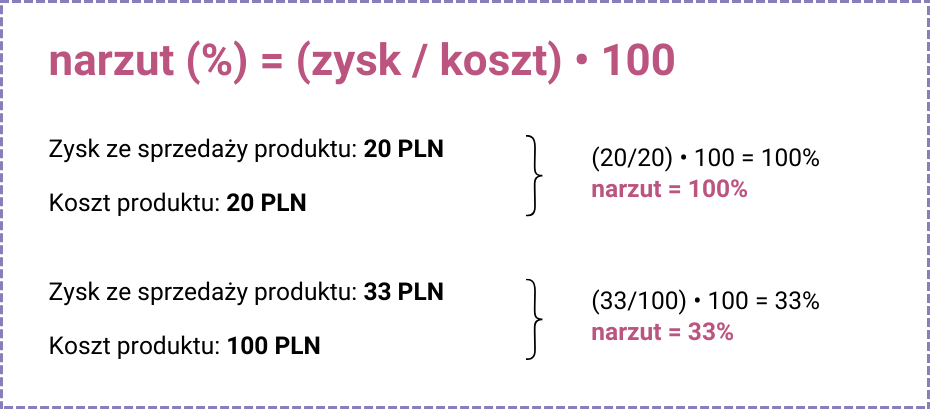

Czym jest narzut?

W matematycznym języku to procent zysku w stosunku do kosztu zakupu (lub wytworzenia). Używając języka opisowego narzut jest kwotą, o którą podnosi się cenę produktu ponad jego koszt, żeby zarobić. Inaczej można powiedzieć narzut to kwota, którą się “narzuca” ponad koszt.

W handlu, rzadziej stosuje się pojęcie narzutu niż marży, ale nadal jest to pojęcie stosunkowo często używane. Narzut także wyrażać można w wartościach względnych lub bezwzględnych. I ponownie dla zachowania pełnego zrozumienia procesów biznesowych lepiej jest stosować wartości bezwzględne. Jeśli koszt zakupu towaru wynosi 100 PLN a cena jego sprzedaży to 120 PLN, osiąga się narzut 20 PLN – czyli 20%. W przypadku, gdy cena zakupu produktu to 20 PLN a cena sprzedaży to 40 PLN owe 20 PLN zysku dają 100% narzutu o wartości 100%.

Brak precyzji w stosowaniu tych pojęć przedkładać się może na poważne skutki biznesowe jakimi jest niedoszacowanie ceny końcowej lub jej przeszacowanie. W przypadku niedoszacowania sprzedaż może przynosić mniejszy niż możliwy zysk lub w skrajnych przypadkach stratę. W przypadku przeszacowania ceny może obniżać konkurencyjność oferty, co skutkować może niskim wolumenem sprzedaży. Oba przypadki finalnie mogą prowadzić do braku rentowności przedsięwzięcia i bankructwa.

Współpracując z różnymi dostawcami produktów do dalszej odsprzedaży można spotkać się z różnymi praktykami prezentowania cen. Jedni partnerzy pokazują cenę hurtową, tzw. cenę sugerowaną oraz narzut, inni sugerowaną cenę detaliczną oraz proponowaną marżę, itd. Stąd niezwykle ważne jest aby wiedzieć w jaki sposób liczone są obie wartości i mieć jasność, którym pojęciem posługuje się w danej sytuacji kontrahent. Podobnie jest w sytuacji, gdy samemu występuje się w roli oferenta, np. pośrednika, który w umowie z odbiorcą wprost definiuje, że przy umowie pośrednictwa wynagrodzenie będzie wynosiło określoną marżę.

Kiedy marża, kiedy narzut?

Marża pokazuje, ile zarabia się na sprzedaży i częściej jest stosowana przy analizie opłacalności handlu – dlatego chętnie korzystają z niej handlowcy i sprzedawcy. Z kolei narzut częściej używany jest przypadku usług i produkcji, gdzie kluczowe jest ustalenie ceny końcowej na podstawie kosztów poniesionych na wytworzenie danego dobra lub usługi. W takim przypadku narzut pozwala określić o jaką kwotę należy podnieść cenę końcową, aby osiągnąć planowany zysk.

Czy marża i narzut oznaczają zysk?

Zazwyczaj zarówno marża jak i narzut pokazują niepełny oraz uproszczony zysk ze sprzedaży danego produktu lub realizacji usługi. Wartości te pozwalają wyliczyć bezpośredni zysk oparty o rachunek [cena sprzedaży] – [koszt zakupu / bezpośredniego wytworzenia]. Ze względu na złożoność procesów biznesowych wartości te nie zawierają wielu kosztów jakie ponoszone są w codziennej działalności. Mowa tu zarówno o kosztach stałych jak i zmiennych.

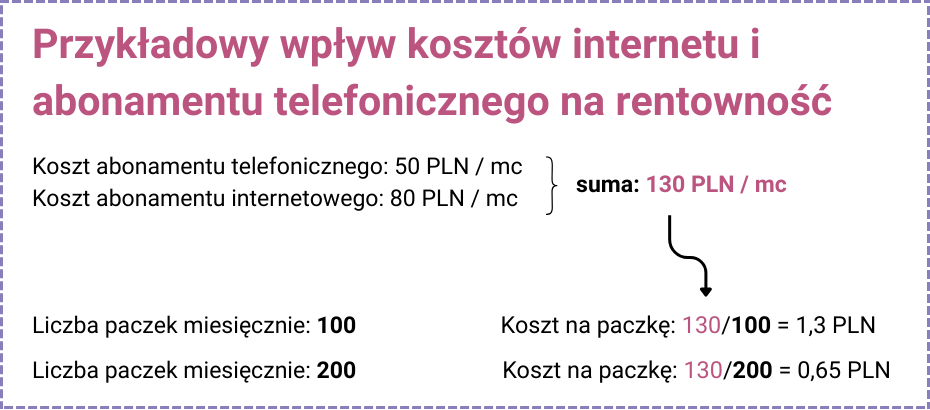

Koszty stałe, jak sama nazwa mówi to koszty, które ponosi przedsiębiorca z tytułu samego prowadzenia działalności i nie zależą one od konkretnej transakcji – np. koszt abonamentu telefonicznego, koszt internetu, koszt biura, koszt obsługu księgowej, koszt składek na ubezpieczenie społeczne. Koszt utrzymania numeru telefonu lub łącza światłowodowego jest niezmienny i bez względu na to, czy w miesiącu zostanie wysłane 100 czy 10 paczek pozostaje on taki sam. Ale w ogólnym rachunku może mieć ogromny wpływ na rentowność.

Koszty zmienne, w ogromnym uproszczeniu to natomiast te koszty, które są związane bezpośrednio z każdym zamówieniem. W handlu internetowym to, np. koszt opakowania wysyłkowego, koszt taśmy do pakowania, itd. W przypadku usług to, np. koszt zużycia mediów (prąd, woda) niezbędnych do wykonania usługi, koszt dojazdu do klienta lub koszt zużycia materiałów eksploatacyjnych (np. toner w drukarce, pigment do drukarki 3D, itd.). Oczywiście dokładne wyliczenie takich kosztów zmiennych nie zawsze ma sens jednostkowo – gdyż o ile koszt kartonu do pakowania łatwo wyliczyć, o tyle np. koszt taśmy już nie jest prosty do oszacowania (nie ma większego sensu przeliczanie ceny metra bieżącego taśmy i wyliczanie zużycia ilości taśmy na każdą pojedynczą paczkę), podobnie jest ze zużytym prądem, itd.

Zatem patrząc na biznes w całościowej skali warto mieć na uwadze, to że kwota która zostanie wyliczona jako marża lub narzut ze wszystkich transakcji w danym okresie jest wartością pieniężną, która musi pokryć wszystkie koszty. Na samym końcu, to co zostaje ponad koszty to zysk przedsiębiorcy.

Zrozumienie tych dwóch podstawowych pojęć i nauczenie się korzystania z nich nie tylko ułatwia działalność, ale wręcz często determinuje jej sensowność – nie ma się co oszukiwać – działalność gospodarczą prowadzi się dla zysku i to powinno przede wszystkim przyświecać przedsiębiorcy. Pozostałe narzędzia, takie jak strategia biznesowa czy misja firmy bardzo szybko przestaną cokolwiek znaczyć jeśli biznes nie będzie przynosił zysków.

Odnośniki nawigacji książki Marża i narzut – czyli ile się naprawdę zarabia na sprzedaży

Więcej artykułów z tego cyklu

Autor